币安暴单背的监管风价罚亿天一场后迟来

说实话,看到币安被罚43亿美元的消息时,我反倒有种"终于来了"的感觉。就像我们这些老韭菜私下常说的:出来混,迟早要还的。记得去年在新加坡参加行业峰会时,就听几个机构朋友私下讨论过币安的合规问题,没想到靴子落地得这么突然。市场为何如此淡定?有意思的是,这次"地震"似乎只震动了行业内部,市场反应出奇地平静。我有个做量化交易的朋友开玩笑说:"这就像看一部剧透了的悬疑片,连结局都猜到了,哪还有什么惊喜?"...

说实话,看到币安被罚43亿美元的消息时,我反倒有种"终于来了"的感觉。就像我们这些老韭菜私下常说的:出来混,迟早要还的。记得去年在新加坡参加行业峰会时,就听几个机构朋友私下讨论过币安的合规问题,没想到靴子落地得这么突然。

市场为何如此淡定?

有意思的是,这次"地震"似乎只震动了行业内部,市场反应出奇地平静。我有个做量化交易的朋友开玩笑说:"这就像看一部剧透了的悬疑片,连结局都猜到了,哪还有什么惊喜?"确实,从去年开始,关于赵长鹏可能卸任的传闻就没断过,市场早就消化得差不多了。

不过话说回来,这次和解的复杂程度远超预期。不像Ripple案那样简单的"交钱完事",这次美国政府可是把币安的老底都翻出来了。最要命的是那个五年监管条款——以后币安的账本在美国财政部眼里就是透明玻璃,想想那些机构客户现在得多忐忑。

业务冲击波正在扩散

最近跟几个交易所的朋友喝酒,他们都在盘算着怎么接住从币安流出的资金。有个做市商朋友跟我说了个很有意思的比喻:"现在的币安就像个漏水的游泳池,大家都觉得水还在池子里,其实底下早就开始渗了。"

说实话,市场份额下降对币安未必是坏事。我记得2019年参加币安年会时,CZ就说过"市场份额太大反而是负担"。现在甩掉些包袱,说不定能轻装上阵。但那些指望着币安流动性的山寨币项目方可能要失眠了——毕竟很多小币种在其他所根本找不到接盘侠。

全球监管的多米诺骨牌

我在欧洲的律师朋友上周刚发消息,说比利时监管机构已经在重新审视币安的资质。这让我想起2018年日本驱逐币安的场景,历史总是惊人地相似。不过这次不同的是,美国开了个头,其他国家很可能会跟风。

有意思的是,这43亿美金可能反而给币安开了扇窗。就像我认识的一个投行老油条说的:"在美国,能用钱解决的问题都不叫问题。"如果币安能借机把Binance US做起来,说不定坏事变好事。不过这个"如果"的代价,恐怕不止43亿这么简单。

牛市真的来了吗?

最近各个群里又开始传"利空出尽"的梗了,让我想起2020年312暴跌后的场景。当时也是人人喊牛,结果硬是磨了半年才启动。现在的情况更复杂——ETF要来了,传统机构要进场,整个游戏规则都在变。

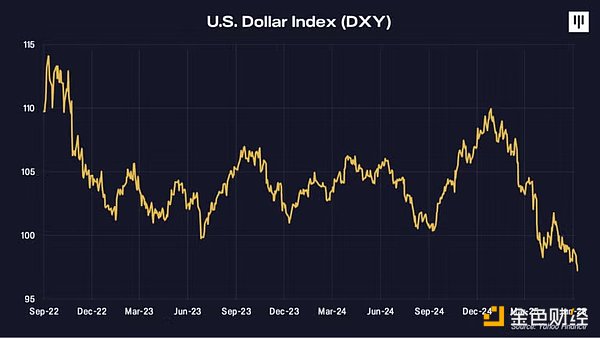

我有个做宏观交易的朋友提醒我:"别光看加密货币这个小池塘,现在全球流动性都在收紧。"确实,最近连BRC这种边缘资产都能爆拉,反而主流币半死不活,这个市场信号值得玩味。

创业者的新选择题

最让我感慨的是行业生态的变化。上周跟几个90后创业者喝咖啡,他们都在讨论要不要去合规交易所谋个职。放在两年前,这种想法简直难以想象。但现在的现实是,单打独斗的时代过去了,连Paradigm都要靠Lido的资源才能玩转Blast。

这让我想起2017年那个野蛮生长的年代,当时我们在车库就能搞ICO。现在呢?合规成本高得吓人,香港拿个牌照就要2000万美金。时代变了,玩法也变了,唯一不变的是——这个行业永远在颠覆我们的认知。

- 10月21日比特币以太坊市场观察:警惕诱多陷阱2025-09-14 22:23

- 重磅!币安推出USDC稳定收益计划,4%年化利率限时放送2025-09-14 20:52

- 数字货币市场深度分析:抄底时机与风险把控2025-09-14 20:49

- 8月26日加密市场深度分析:反弹or继续下探?2025-09-14 20:37